| 中外钢铁上市公司2015年运营能力分析 |  打印本文 打印本文  关闭窗口 关闭窗口 |

|

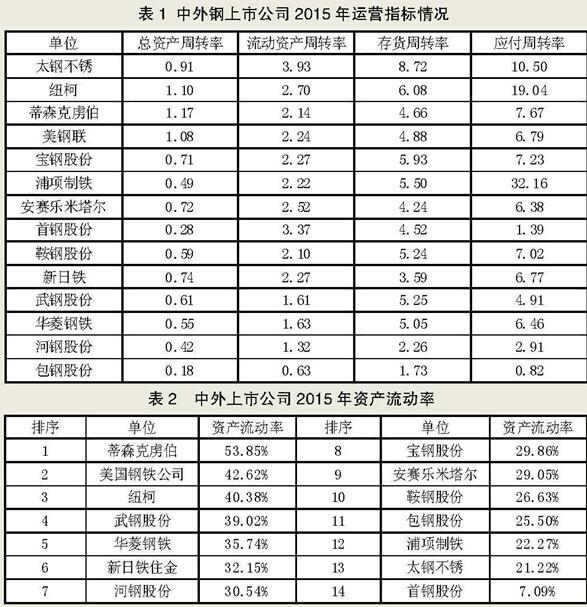

| 运营能力是指企业通过对其拥有的有限资源的合理配置和经营创造社会财富的能力。企业运营能力的强弱通常与企业资产能否有效运行和被利用密切相关,因此,通常用资产周转速度指标来反映企业资金的利用效率,表明企业管理人员的经营管理能力和运用资金的能力。资产周转速度是指资产变现或者流动的速度。 结合中外14家钢铁上市公司2015年资产负债表的情况,本文在运营情况分析中选用总资产周转率、流动资产周转率、存货周转率、应付账款周转率4项指标。之所以没有选用应收账款周转率,是因为中外钢铁企业应收账款周转率差异巨大。中国钢铁上市公司应收账款周转率普遍高于20%,而国外上市公司应收账款周转率普遍在10%左右,这是由于中外钢铁上市公司的销售结算体制存在差异,二者在这一指标上不具备可比性。 从4项指标看中外钢企资金利用效率 总资产周转率: 国外钢铁上市公司高于国内 ●总资产周转率是反映在一定时期内,企业的总资产能够创造多少营业收入的指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率。总资产周转率通常以一定时期内企业营业收入与平均总资产的比值来表示。 中外14家钢铁上市公司总资产周转率情况见表1。 总资产周转率的高低不仅与企业资产运营水平相关联,还与企业资产结构相关联,通常是资产流动率(流动资产与总资产之比)越高,对应总资产周转率越高。对14家钢铁上市公司2015年资产流动率与总资产周转率的相关度进行测算,得出相关系数为0.7,属于显著正相关关系。 针对总资产周转率,对表1进行分析,可以得到以下5条结论。 一是蒂森克虏伯、纽柯、美国钢铁公司3家国外钢铁上市公司总资产周转率高居前3名,且均超过了1。这3家上市公司2015年资产流动率排名亦居前3位,蒂森克虏伯资产流动率高达53.85%,排名首位(见表2)。 二是首钢股份、包钢股份2家上市公司总资产周转率位居后2名,与其资产流动率偏低相关联。如首钢股份资产流动率仅为7.09%,排名垫底,是唯一一家资产流动率低于20%的上市公司。 三是太钢不锈是14家上市公司中的一个特例,资产流动率仅为21.22%,排名仅高于首钢股份;但其总资产周转率高达0.91,排第4名。这主要是因为太钢不锈产品结构中不锈钢比重较高,吨钢材平均售价较高,但其总资产规模在14家上市公司中偏小,排名基本垫底。 四是浦项制铁资产流动率为22.27%,低于包钢股份、河钢股份,但其总资产周转率明显高于这两家上市公司,表明浦项制铁资产运营水平具有其独特的优势。同时,浦项制铁较低的资产流动率主要源于其非流动资产中拥有相关分、子公司15.73万亿韩元的股权投资,但浦项制铁的营业收入并未包含这些相关分、子公司的营业收入,仅是合并了来自这些相关分、子公司的投资收益。 五是总资产周转率前6名中有5家上国外钢铁上市公司,表明国外钢铁上市公司利用全部资产进行生产经营的效率要高于中国钢铁上市公司。 流动资产周转率: 国外公司流动资产利用效率较高 ●流动资产周转率反映流动资产的周转速度,通常表现为企业一定时期营业收入与平均流动资产总额的比值。流动资金的周转速度越快,越会相对节约流动资产,相当于相对扩大长期资产投入。一个企业流动资产周转率较低,则表明这个企业流动资金周转速度较慢,亦表明该企业流动资产占用资金较多,形成资金浪费,降低了企业盈利水平。 中外14家钢铁上市公司流动资产周转率情况见表1。 影响流动资产周转率高低的因素有多,其中流动资产规模偏小是一个主要因素。经测算,2015年14家上市公司流动资产周转率与资产流动率的相关系数为“-0.34”,属于低度负相关,即资产流动率越低,意味着该企业流动资产规模相对较低,则流动资产周转率会相对较高。 对表2进行分析,可以得到以下4条结论。 一是太钢不锈、首钢股份以较大的优势居流动资产周转率排名的前2位。鉴于这2家上市公司资产流动排名位居后2位,首钢股份甚至低到7.09%,其较高的流动资产周转率主要源自其较低的资产流动率。 二是6家国外钢铁上市公司流动资产周转率都超过了2,表明国外钢铁上市公司流动资产利用效率较高,具有较高的经营管理水平。 三是华菱钢铁、武钢股份、河钢股份3家中国钢铁上市公司流动资产周转率低于2。这3家上市公司资产流动率保持在30%至40%之间,略低于美国钢铁公司、纽柯,但流动资产周转率与这2家美国公司存在较大差距,表明其企业流动资金的周转状况和运营能力需要改进。 四是包钢股份流动资产周转率低至0.63,其较低的流动资产周转率主要源于其营业收入偏低,间接地反映出其在产品结构、物流费用控制等方面存在不足。 存货周转率: 中外上市公司各有优劣 ●存货周转率是衡量企业从购入存货到投入生产、成品销售等全过程管理状况的综合性指标,通常以企业在一定时期内营业成本与平均存货的比率来表示。提高存货周转率可以提高企业的变现能力。 14家中外钢铁上市公司存货周转率情况见表1。 针对存货周转率指标,对表1进行分析,可以得到以下5条结论。 一是太钢不锈存货周转率明显高于其他13家钢铁上市公司,比第2名纽柯还高出2.64。 二是纽柯2015年存货占总资产的比重达15.06%,与河钢股份基本接近(见表3),但纽柯存货周转率比河钢股份高出3.82,表明纽柯虽然存货规模较大,但存货周转速度较快,存货转换为现金或应收账款的速度较快,意味着纽柯生产出的东西能够立刻卖出去。同时表明纽柯产品结构较优,产品适销对路。 三是除浦项制铁外,其他5家国外钢铁上市公司存货占总资产比重均大于中国钢铁上市公司,表明国外钢铁上市公司存货规模要高于中国钢铁上市公司(见表3),这也是安赛乐米塔尔、新日铁住金存货周转率排名靠后的主要原因。 四是美国钢铁公司在存货平均余额占平均资产总额比重高达22.57%的情况下,存货周转率能够达到4.88,一方面与其营业成本较高相关联,另一方面表明其有着较高的运营水平。 五是包钢股份、河钢股份是仅有的2家存货周转率小于3的上市公司,其中包钢股份存货周转率连续2年小于2,河钢股份连续2年小于3。影响包钢股份、河钢股份存货周转率偏低的因素有很多,但不能回避的是这2家中国钢铁上市公司需要优化产品结构,同时需要提高自身库存管理水平。总体看,中外上市公司在存货周转率指标上各有优劣。 应付账款周转率: 企业应控制应付账款的规模 ●应付账款周转率是反映企业应付账款流动程度的指标,通常以一定时期内企业营业成本与平均应付账款的比值来表示,其计算公式如下:应付账款周转率=营业成本/平均应付账款余额×100%。 14家中外钢铁上市公司近3年应付账款周转率见表1。 针对应付账款周转率指标,对表1进行分析,可以得到以下3条结论。 一是浦项制铁应付账款周转率达到32.16,而且是连续3年在14家上市公司中居于首位。这主要源于其应付账款及票据规模相对偏低,主要表现为浦项制铁应付账款占总负债的比重是最低的,如2014年为7.68%,2015年降至6.73%(见表4)。 二是纽柯、太钢不锈应付账款周转率连续3年超过了10,而且连续3年居前3位。同时这2家上市公司应付账款占总负债的比重亦低于10%,即较低应付账款规模是支撑纽柯、太钢不锈应付账款周转率偏高的首要因素。 三是包钢股份、首钢股份应付账款周转率低于2,排名靠后,同时二者应付账款占总负债的比重明显高于其他12家上市公司,如包钢股份2015年应付账款占总负债的比重高达36.9%,且是唯一一家连续两年超过30%的上市公司,即过大的应付账款规模导致包钢股份偏低的应付账款周转率。总之,控制应付账款的规模是提高应付账款周转率的关键所在。 中外钢铁上市公司运营情况综合排名分析 将上市公司运营能力4项指标(总资产周转率、流动资产周转率、存货周转率、应付账款周转率)数据进行标准化处理后,代入本研究所开发的主成分分析模型,依据模型计算结果可知: 首先,总资产周转率、流动资产周转率、存货周转率、应付账款周转率4项指标与运营能力之间存在着正相关,即这4项指标的数值越大,都会提高企业运营绩效及运营能力。上市公司运营能力所涉及的4个指标综合权重排序依次是流动资产周转率、存货周转率、总资产周转率、应付账款周转率。其中,应付账款周转率权重值最小,且与其他3项指标的权重存在较大的差距。 其次,流动资产周转率、存货周转率对上市公司运营能力影响的权重值最高,揭示出14家上市公司中普遍存在如下现象:一是将存货规模控制到较合理的低规模水平可以适度缩小流动资产规模,从而提高流动资产周转率指标。经测算,存货周转率指标与流动资产周转率指标相关性达“0.7572”,从而验证了存货规模大小对流动资产的影响较大。二是缩小存货规模对缓解企业资金压力、提高经营效益是至关重要的。 再次,应付账款周转率对上市公司运营能力影响的综合权重系数最低,一方面是由于该指标与其他3项指标的相关度较低,另一方面是源于该指标出现了突出的极值现象,如浦项制铁应付账款周转率高达32.16,而有11家上市公司付账款周转率小于10,极值的出现弱化了该指标的可比性。 最后,模型揭示出部分上市公司应付账款周转率与流动资产周转率之间存在较大差异性,突出体现为浦项制铁应付账款周转率排名首位,但其流动资产周转率排名仅居第8位;首钢股份流动资产周转率排名第2位,但其应付账款周转率排名仅居第13位;安赛乐米塔尔流动资产周转率排名第4位,但其应付账款周转率排名仅居第10位。 中外钢铁上市公司运营情况综合评价数值及排序见表5。据表5可以对14家中外钢铁上市公司运营情况综合评价数值排名做如下6条解读。 一是太钢不锈在运营能力排名上居首位。太钢不锈在流动资产周转率、存货周转率2项运营能力指标排名中位于首位,其他2项指标排名分别居第3位、第4位。太钢不锈在运营能力方面的优异表现一方面与其特殊的产品结构相关联,另一方面与太钢不锈与母公司太钢集团存在大量关联交易相关联,如太钢不锈主要原料矿粉、球团等需从太钢集团采购,这一模式有助于太钢不锈降低库存,并及时结清各种采购款。 二是纽柯虽然没有一项指标排名居首位,但其在存货周转率、总资产周转率、应付账款周转率3项指标排名中均居第2位,在流动资产周转率排名中居第3位。这表明纽柯4项运营能力指标较为均衡,而且与其他上市公司(不包括太钢不锈)相比,纽柯在运营方面的领先优势是全方位的。 三是安赛乐米塔尔2015年运营能力排名较2014年提高了6个位次,主要源于两个方面:一是存货周转率同比增量在14家上市公司中居第2位,应付账款周转率同比增量居第3位;二是流动资产周转率、总资产周转率出现了下降,但在13家下降的上市公司中其两项指标的减少量都是最小的。因此,安赛乐米塔尔2015年运营能力排名的提高,一方面受益于局部指标的提高,另一方面更受益于其某项指标的减少量低于其他上市公司。 四是武钢股份2015年运营能力排名较2014年下滑了8个位次,主要源于其4项指标同比均在下降,其中,总资产周转率、流动资产周转率、应付账款周转率3项指标的减少量在14家上市公司中是最大的,存货周转率减少量在14家上市公司居第2位。 五是浦项制铁、安赛乐米塔尔、首钢股份3家上市公司运营情况综合评价数值相等,且处于中档水平。这3家上市公司均有突出的优势指标,亦有明显的劣势指标。如浦项制铁应付账款周转率排名居首位,但总资产周转率排名仅为第11位。安赛乐米塔尔流动资产周转率排名居第4位,存货周转率仅排名第11位。首钢股份流动资产周转率排名居第2位,但总资产周转率、应付账款周转率排名均为第13位。 六是包钢股份运营情况综合评价数值最低,与其4项指标排名均垫底相关联。这也说明包钢股份存在着改善资产结构、提高资产管理质量和利用效率的迫切性和必要性,同时要优化产品结构,提高高收入产品的比重。

|